Le lettere di Warren Buffett

Se stai cercando informazioni sulle lettere di Warren Buffett sei nel posto giusto. Ogni anno il noto investitore scrive una lettera agli azionisti che viene pubblicata alla fine del mese di febbraio dove racconta come è andata l’annata della società che dirige: Berkshire Hathaway.

Se stai cercando informazioni sulle lettere di Warren Buffett sei nel posto giusto. Ogni anno il noto investitore scrive una lettera agli azionisti che viene pubblicata alla fine del mese di febbraio dove racconta come è andata l’annata della società che dirige: Berkshire Hathaway.

Se ti stai chiedendo dove trovare le lettere di Warren Buffett ti lascio qui di seguito il link al sito della sua società:

Lettere agli azionisti di Warren Buffett

Ti troverai di fronte a una pagina “old style”, molto scarna, che ha dei link a ciascuna lettera annuale dal lontano 1977 all’ultima pubblicata.

In effetti sembra di tornare indietro nel tempo guardando la pagina con l’elenco delle lettere di Warren Buffett.

Nonostante una società che fattura oltre 200 miliardi di dollari Buffett ha sempre fatto capire chiaramente che ci tiene a usare nel miglior modo possibile i soldi degli azionisti.

Quindi non fare troppo il difficile sull’estetica, la pagina ha i link che servono e le lettere sono lì da leggere. 😉

Come vedrai quando aprirai ciascuna lettera, dal 1977 al 1997, le troverai in formato html mentre dal 1998 inizierai a trovare il doppio formato html/pdf.

Dal 2002 invece le lettere di Warren Buffett sono solo in formato pdf e le puoi scaricare direttamente sul tuo computer.

PERCHE’ LEGGERE LE LETTERE DI WARREN BUFFETT

Io ho trovato molto interessante leggerle tutte perchè ti rendi conto dell’evoluzione del portafoglio di Warren Buffett e di come sia cambiato anche lui come investitore.

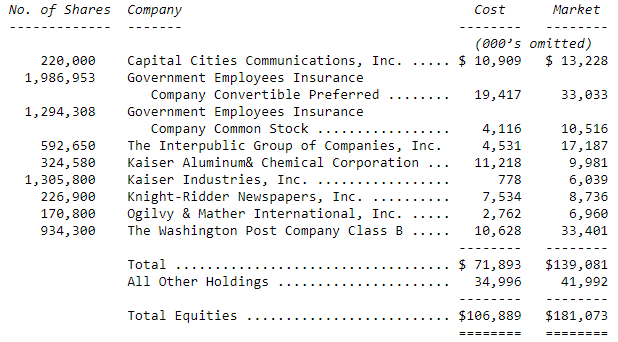

Per esempio guarda la composizione delle principali azioni che Buffett aveva nel 1977 (tramite le sue società di assicurazione):

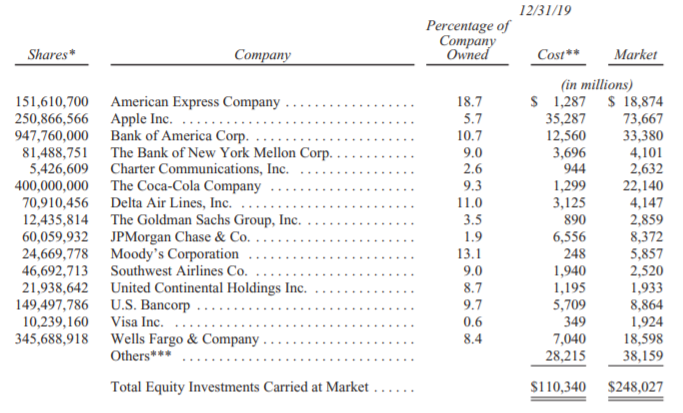

Guarda invece i principali titoli in portafoglio alla fine del 2019:

Come passare dai “millions” ai “billions” in qualche decennio, basta “solo” investire come Warren Buffett.

Solo che di Warren Buffett ce n’è solo uno!

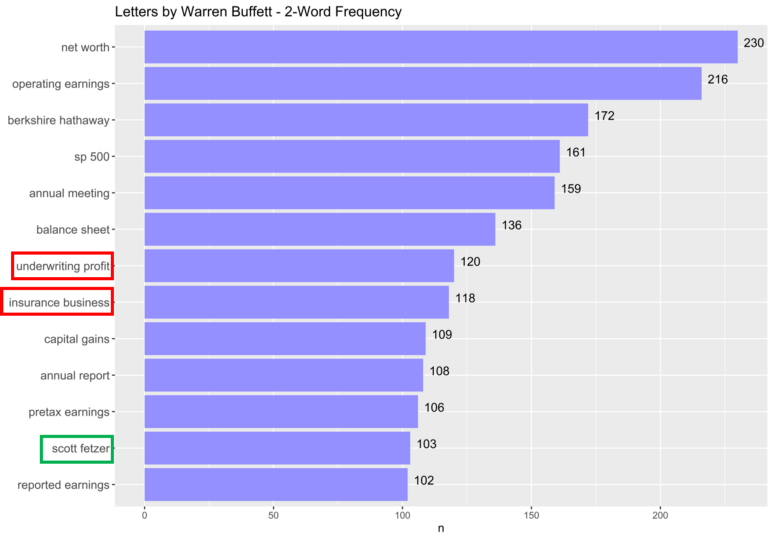

Se sei un fanatico dell’oracolo di Omaha e un amante delle statistiche pensa che c’è stato anche chi ha contato le parole più utilizzate nelle lettere di Warren Buffett.

Questo il risultato per le lettere dal 1977 al 2019:

Le parole più frequenti sono quelle che vanno da termini più contabili come net worth (patrimonio), operating earnings (utili operativi) e balance sheet (stato patrimoniale) a quelle che riguardano il mondo delle assicurazioni (come underwriting profit, che fa riferimento alla ritenzione dei profitti assicurativi) sul quale Buffett ha costruito gran parte delle sue fortune.

Leggere le lettere di Warren Buffett ti aiuta anche a crescere come investitore, nei suoi scritti sono presenti numerosi insegnamenti ma anche esperienze che sarebbe saggio fare proprie.

Per esempio lo sapevi che nella sua lettera del 2010 descrive un metodo di valutazione di Berkshire Hathaway che viene comunemente chiamato “Two column approach“?

Scrive Buffett:

“Though Berkshire’s intrinsic value cannot be precisely calculated, two of its three key pillars can be measured. Charlie and I rely heavily on these measurements when we make our own estimates of Berkshire’s value.”

Siccome calcolare precisamente il valore intrinseco di Berkshire Hathaway è difficile, attraverso il metodo “due colonne” è possibile valutare due dei tre pilastri su cui si basa la società:

- il primo è formato dagli investimenti comprendenti le azioni, obbligazioni e la liquidità;

- il secondo è formato da tutti quei business, non assicurativi, che Berkshire controlla direttamente.

Ovviamente si tratta sempre di una stima ma che può dare un’indicazione, anche se approssimativa, del fatto che Berkshire Hathaway sia sottovalutata o sopravvalutata.

Ricordando che, come diceva Keynes, “it’s better to be approximately right, than precisely wrong.”

Sempre Buffett sul fatto che il valore intrinseco di una società sia una stima e che questa deve essere aggiornata nel corso del tempo sulla base del movimento dei tassi di interesse e delle aspettative sull’andamento aziendale:

“Intrinsic value is an estimate rather than a precise figure, and it is additionally an estimate that must be changed if interest rates move or forecasts of future cash flows are revised. Two people looking at the same set of facts, moreover–and this would apply even to Charlie and me–will almost inevitably come up with at least slightly different intrinsic value figures.”

BUFFETT SULLA SCRITTURA

Buffett oltre a essere il fuoriclasse degli investitori è anche un ottimo scrittore.

Non sarebbe così grande l’attesa per la sua lettera annuale se non fosse bravo a catturare l’interesse di tante persone.

Pensa che nel 1998 la SEC (l’equivalente della nostra Consob) gli chiese di scrivere la prefazione di una guida che dava consigli su come scrivere in modo chiaro le comunicazioni obbligatorie che le società quotate devono rendere pubbliche.

Se ti interessa il documento lo trovi cliccando nel link seguente:

A Plain English Handbook – How to create clear SEC disclosure documents

Nella prefazione Buffett spiega il suo modo di pensare quando sta scrivendo le sue lettere agli azionisti:

“Write with a specific person in mind. When writing Berkshire Hathaway’s annual report, I pretend that I’m talking to my sisters. I have no trouble picturing them: Though highly intelligent, they are not experts in accounting or finance. They will understand plain English, but jargon may puzzle them. My goal is simply to give them the information I would wish them to supply me if our positions were reversed. To succeed, I don’t need to be Shakespeare; I must, though, have a sincere desire to inform.”

Le lettere di Warren Buffett quindi sono scritte tenendo in considerazione che si rivolgono a persone che, seppure intelligenti, non sono esperte di contabilità né di finanza.

Il suo obiettivo principale è quello di informare in modo trasparente dando quelle informazioni che lui stesso vorrebbe avere se le parti fossero invertite.

MIGLIORI CITAZIONI DALLE LETTERE DI WARREN BUFFETT

Qui di seguito alcune tra le più famose citazioni di Buffett prese dalle sue lettere agli azionisti.

- come valutare un business;

- come pensare ai prezzi di borsa.

“We will continue to ignore political and economic forecasts, which are an expensive distraction for many investors and businessmen. Thirty years ago, no one could have foreseen the huge expansion of the Vietnam War, wage and price controls, two oil shocks, the resignation of a president, the dissolution of the Soviet Union, a one-day drop in the Dow of 508 points, or treasury bill yields fluctuating between 2.8% and 17.4%.

“But, surprise — none of these blockbuster events made the slightest dent in Ben Graham’s investment principles. Nor did they render unsound the negotiated purchases of fine businesses at sensible prices. Imagine the cost to us, then, if we had let a fear of unknowns cause us to defer or alter the deployment of capital. Indeed, we have usually made our best purchases when apprehensions about some macro event were at a peak. Fear is the foe of the faddist, but the friend of the fundamentalist.

Buffett elenca numerosi eventi che si sono succeduti nei trent’anni prima del 1994 e scrive chiaramente che nessuno di quegli eventi ha mai reso meno importante il vecchio principio, insegnato da Ben Graham, che sta alla base di un investimento: comprare buone aziende a prezzi ragionevoli.

La paura è nemico di chi segue la moda del momento ma è amico di chi fa analisi fondamentale.

Non acquistare azioni se non pensi al lungo termine (lettera agli azionisti del 1996):

“Your goal as an investor should simply be to purchase, at a rational price, a part interest in an easily-understandable business whose earnings are virtually certain to be materially higher five, ten and twenty years from now. Over time, you will find only a few companies that meet these standards — so when you see one that qualifies, you should buy a meaningful amount of stock. You must also resist the temptation to stray from your guidelines: If you aren’t willing to own a stock for ten years, don’t even think about owning it for ten minutes. Put together a portfolio of companies whose aggregate earnings march upward over the years, and so also will the portfolio’s market value.”

Se non vuoi tenere un’azione per dieci anni, non pensare neanche di tenerla per dieci minuti.

Costruisci un portafoglio formato da società i cui utili saliranno nel corso del tempo e così farà anche il valore di mercato del portafoglio.

Investimento vs speculazione (lettera agli azionisti del 2000):

“The line separating investment and speculation, which is never bright and clear, becomes blurred still further when most market participants have recently enjoyed triumphs. Nothing sedates rationality like large doses of effortless money. After a heady experience of that kind, normally sensible people drift into behaviour akin to that of Cinderella at the ball. They know that overstaying the festivities ¾ that is, continuing to speculate in companies that have gigantic valuations relative to the cash they are likely to generate in the future ¾ will eventually bring on pumpkins and mice. But they nevertheless hate to miss a single minute of what is one helluva party. Therefore, the giddy participants all plan to leave just seconds before midnight. There’s a problem, though: They are dancing in a room in which the clocks have no hands.”

La linea che separa investimento dalla speculazione non è mai stata netta e chiara.

Lo diventa però quando i prezzi si distaccano troppo dai fondamentali delle aziende sottostanti, a quel punto è solo questione di tempo perché la festa finisca come al ballo di Cenerentola.

La fisica applicata agli investimenti (lettera agli azionisti del 2005):

“Long ago, Sir Isaac Newton gave us three laws of motion, which were the work of genius. But Sir Isaac’s talents didn’t extend to investing: He lost a bundle in the South Sea Bubble, explaining later, ‘I can calculate the movement of the stars, but not the madness of men.’ If he had not been traumatized by this loss, Sir Isaac might well have gone on to discover the Fourth Law of Motion: For investors as a whole, returns decrease as motion increases.”

Uno dei consigli di Buffett agli investitori consiste nel fare meno cambiamenti possibili al proprio portafoglio, questo perchè le commissioni e le tasse a cui si va incontro dopo ogni operazione rischiano di ridurne i rendimenti.

Se il tuo portafoglio è formato da wonderful business non c’è motivo di intervenire più del dovuto.

Ci sarebbero tante altre frasi da riempire un libro intero ma mi fermo qui. Bastano queste poche citazioni per capire il Buffett-pensiero e il motivo per cui devi leggere le lettere di Warren Buffett.

CONCLUSIONI

Le lettere di Warren Buffett sono un appuntamento fisso per tutti gli azionisti della società Berkshire Hathaway ma non solo.

Anche chi non è azionista ma lavora nella finanza, o è un appassionato, può trovarvi molti spunti utili che possono andare dalla semplice attualità a confronti con il passato che aiutano a mettere certe situazioni in una prospettiva migliore.

Come avviene con il meeting annuale, che si svolge i primi di maggio, anche dalle lettere di Warren Buffett traspare la sua onestà intellettuale, il suo entusiasmo (nonostante i 90 anni), e il suo umorismo.

Se ha commesso un errore non lo nasconde ma lo ammette e ne analizza le motivazioni che lo hanno indotto a cambiare idea.

Ammettere i propri errori è forse uno degli elementi più difficili da imparare per chi investe, spesso infatti è proprio il nostro ego a essere il nostro peggior nemico, sia negli investimenti sia nella vita quotidiana.

Insomma, se sei arrivato alla fine di questo lungo articolo avrai capito che dalle lettere di Warren Buffett si può imparare moltissimo e non basterebbe un libro per racchiudere i suoi insegnamenti.

Anzi, in un libro effettivamente le sue lettere sono finite: l’occasione è stata quella del cinquantenario dall’acquisto di Berkshire Hathaway:

|

Titolo: Berkshire Hathaway Letters to Shareholders

Autore: Warren Buffett Editore: Max Olson ISBN: 978-0615975078 Pagine: 1000 Formato: Ebook Kindle Anno edizione: 2018 Prezzo intero: € 2,99 |

Disclosure: long Berkshire Hathaway

Il presente contenuto è ai soli fini didattici e di discussione, fai le tue ricerche prima di investire (do your own research before invest).

________________________________________________________________________

Rimaniamo in contatto! Iscriviti alla newsletter. Con cadenza mensile ti offro idee e spunti presi da interviste, articoli, paper o altro.

So che il tuo tempo è prezioso perciò ti garantisco che per leggerla impiegherai NON più di 5 minuti.