Chi è Warren Buffett

Era un po’ di tempo che volevo iniziare una serie di articoli con le biografie dei migliori investitori di tutti i tempi. E devo dire che dando un’occhiata a ciò che era già presente in rete mi sono stupito perchè in italiano ho trovato molto poco. La maggior parte del materiale disponibile si trova ovviamente in lingua inglese e secondo me è un peccato che non tutti, per problemi di lingua, riescano ad accedere a certi contenuti. Io sono sempre stato curioso di sapere come i grandi investitori hanno costruito il loro patrimonio e come anno dopo anno siano riusciti a ingrandire le loro fortune.

Era un po’ di tempo che volevo iniziare una serie di articoli con le biografie dei migliori investitori di tutti i tempi. E devo dire che dando un’occhiata a ciò che era già presente in rete mi sono stupito perchè in italiano ho trovato molto poco. La maggior parte del materiale disponibile si trova ovviamente in lingua inglese e secondo me è un peccato che non tutti, per problemi di lingua, riescano ad accedere a certi contenuti. Io sono sempre stato curioso di sapere come i grandi investitori hanno costruito il loro patrimonio e come anno dopo anno siano riusciti a ingrandire le loro fortune.

Ho deciso quindi di iniziare questa serie di articoli-biografia con il più grande e ormai il più famoso investitore, Warren Buffett.

CHI E’ WARREN BUFFETT

Nato nel 1930 nella città di Omaha, in Nebraska, dal padre Howard che lavorava come agente di cambio e dalla madre Leila Stahl che faceva la casalinga è stato il secondo di tre figli e l’unico maschio. Fin da bambino ha dimostrato grande attitudine per le materie finanziarie e matematiche e spesso andava a visitare il luogo di lavoro del padre dove venne iniziato al mercato azionario.

Pensate che già a 11 anni, insieme alla sorella, fece il suo primo investimento azionario comprando tre azioni della società CITIES SERVICE PREFERRED a un prezzo di 38 $ ciascuna.

Non fu però facile come inizio in quanto il prezzo dell’azione scese velocemente a 27 $. Buffett le tenne nonostante tutto e le vendette quando l’azione tornò sui 40 $ per un piccolo guadagno.

C’è da dire che l’azione alla fine arrivò a toccare i 200 $.

Questa vicenda è stata citata successivamente dallo stesso Buffett come una delle prime lezioni che imparò sull’importanza della pazienza negli investimenti.

GLI STUDI

Nel 1947 si diploma alla scuola superiore. A quel tempo non era molto convinto di continuare gli studi all’università ed è solo su insistenza di suo padre che si iscrive alla Wharton Business School dell’Università della Pennsylvania.

E’ dopo aver letto “The intelligent investor” di Benjamin Graham che Buffett volle frequentare la Columbia University dove insegnava l’autore del libro.

Fu qui che i due si conobbero e i principi che Graham gli insegnò furono di estrema importanza soprattutto all’inizio della sua carriera negli investimenti.

GLI INIZI IN AUTONOMIA

Tornato a Omaha Buffett forma la società di investimento Buffett-Falk & Company che gestirà dal 1951 al 1954 quando l’ex professore della Columbia University, Benjamin Graham, lo chiama offrendogli di lavorare per lui come security analist per la sua società, la Graham Newman Corporation. I due anni passati in quel posto di lavoro, dal 1954 al 1956, fecero acquisire a Buffett l’approccio fondamentale agli investimenti.

Tornato a Omaha Buffett forma la società di investimento Buffett-Falk & Company che gestirà dal 1951 al 1954 quando l’ex professore della Columbia University, Benjamin Graham, lo chiama offrendogli di lavorare per lui come security analist per la sua società, la Graham Newman Corporation. I due anni passati in quel posto di lavoro, dal 1954 al 1956, fecero acquisire a Buffett l’approccio fondamentale agli investimenti.

E’ dopo il pensionamento di Graham nel 1956 che Buffett torna nuovamente a Omaha e nello stesso anno costituisce la Buffett Associates Ltd. Il capitale iniziale era formato da 105.000 $ messi insieme da sette componenti della sua famiglia e alcuni amici e da 100.000$ messi da lui.

Negli anni successivi fino al 1961 le partnerships crescono fino a diventare sette: Buffett Associates, Buffett Fund, Dacee, Emdee, Glenoff, Mo-Buff, and Underwood.

Solo nel 1962 le diverse società vengono unite e fuse insieme formando la Buffett Partnerships Ltd.

Nel frattempo dal 1959 Warren Buffett e Charlie Munger inizieranno a far coppia fissa nel mondo degli affari. Munger sarà fondamentale per il cambio di approccio agli investimenti e diventerà in seguito il vice presidente della Berkshire Hathaway.

BERKSHIRE HATHAWAY

Della società originaria attualmente è rimasto solo il nome. Era il 1965 quando Buffett la acquistò, proprio qualche anno prima di chiudere la Partnerships nel 1969. Era una società tessile ma non era molto profittevole. L’industria tessile infatti già a quel tempo iniziava ad avere problemi dovuti alla sempre maggiore concorrenza estera. Per Buffett però il prezzo di acquisto sembrava buono anche se si rivelò a posteriori un grosso errore come da sua stessa ammissione:

“My first mistake, of course, was in buying control of Berkshire. Though I knew its business -textile manufacturing – to be unpromising, I was enticed to buy because the price looked cheap. Stock purchases of that kind had proved reasonably rewarding in my early years, though by the time Berkshire came along in 1965 I was becoming aware that the strategy was not ideal“.

(dalla lettera annuale degli azionisti del 1989)

Ora siamo nel 2017, la società è diventata una holding che controlla più di 80 business principalmente statunitensi. Nel 2016 ha raggiunto un giro d’affari di oltre 200 miliardi di dollari, con utili che superano i 24 miliardi di dollari, diventando tra le prime 5 società più grandi al mondo.

Ora siamo nel 2017, la società è diventata una holding che controlla più di 80 business principalmente statunitensi. Nel 2016 ha raggiunto un giro d’affari di oltre 200 miliardi di dollari, con utili che superano i 24 miliardi di dollari, diventando tra le prime 5 società più grandi al mondo.

Pensate che nel 2015 la società ha festeggiato il suo cinquantenario da quando Buffett la acquistò e come ogni anno insieme al suo vice Charlie Munger presenzierà al classico Berkshire Hathaway meeting, appuntamento annuale con gli azionisti che si svolge nella città di Omaha. Un palazzetto da 40.000 posti in cui i due vecchietti (quasi 180 anni in due) parleranno per ore davanti al pubblico rispondendo alle numerose domande dei loro shareholders.

ORACOLO DI OMAHA – IL SOPRANNOME

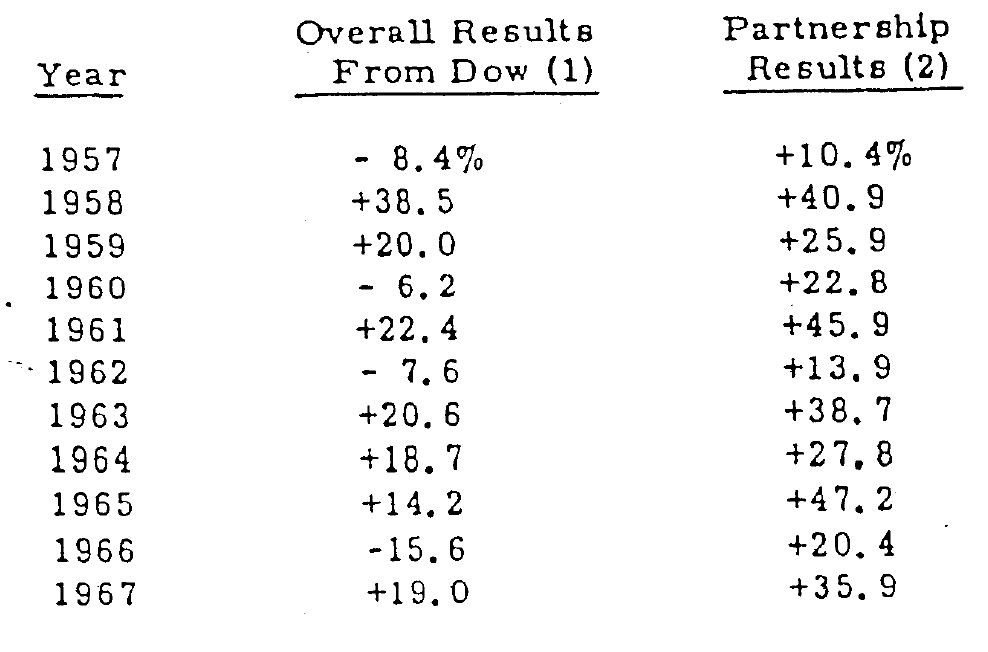

E ora veniamo al suo soprannome: Oracle of Omaha. Spiegato per la maggior parte dai risultati sorprendenti ottenuti in questi 50 anni difficilmente replicabili da altri investitori. Un track record impressionante sia per la lunghezza del periodo in cui viene conseguito sia per la costanza dei risultati nonostante i classici alti e bassi dei mercati finanziari. Sicuramente quindi non è stata fortuna. Vi allego una tabella qui sotto a dimostrazione di una serie di rendimenti più unica che rara:

Ma il rendimento record non si è fermato alla partnership. Pensate che il book value della società Berkshire Hathaway è cresciuto dal 1965 a un ritmo del 20% annuo con le relative azioni che hanno sovraperformato l’indice SP500 quasi tutti gli anni. Uno straordinario capolavoro che grazie all’interesse composto ha portato l’azione A della Berkshire dai 18 $ del 1965 ai 425 $ del 1980, dai 6625 $ del 1990 ai 71000 $ del 2000 fino ad arrivare alla quotazione attuale intorno ai 250000 $.

Nonostante questi risultati il salario annuale di Buffett è rimasto 100.000 $ per più di 3 decenni. Grazie anche alla sua frugalità è riuscito a lasciar lavorare il capitale che aveva tra le mani sempre nel migliore dei modi diventando il terzo uomo più ricco al mondo con un patrimonio stimato da Forbes di circa 80 miliardi di dollari.

CONCLUSIONE

Arrivando al giorno d’oggi il punto cruciale che si prospetta è quello della sua successione. E’ difficile, molto difficile, immaginare una Berkshire Hathaway senza la guida di Buffett (ma anche senza Munger) però arriverà il momento in cui qualcuno dovrà prendere in mano le redini della società.

I due eredi saranno Todd Combs e Ted Weschler, due money manager arrivati in Berkshire rispettivamente nel 2010 e nel 2011.

Solo il tempo potrà dire se loro due faranno altrettanto bene. Sicuramente l’eredità che lascerà la coppia Buffett-Munger sarà pesantissima. Comunque grazie alla decentralizzazione spinta con cui è stata strutturata la società secondo me il futuro della Berkshire Hathaway sarà roseo per molti anni ancora.

Ricordo che nella sede centrale di Omaha lavorano solo 25 persone e che ha dichiarato scherzando lo stesso Buffett, la società è cresciuta delegando “almost to the point of abdication”.

|

Titolo: Il metodo Warren Buffett. I segreti del più grande

investitore del mondo Autore:Robert G. Hagstrom Editore:Hoepli ISBN: 978-8820362713 Pagine: 320 Formato: Copertina rigida Anno edizione: 2014 Prezzo intero: € 22,90 |