Boom e Bust: L’Italia vive il suo “Momento Giapponese” nel 2000?

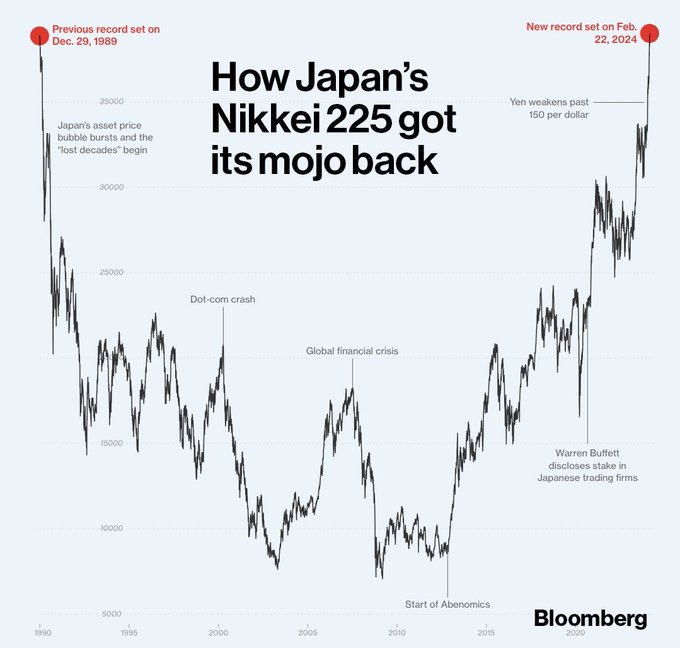

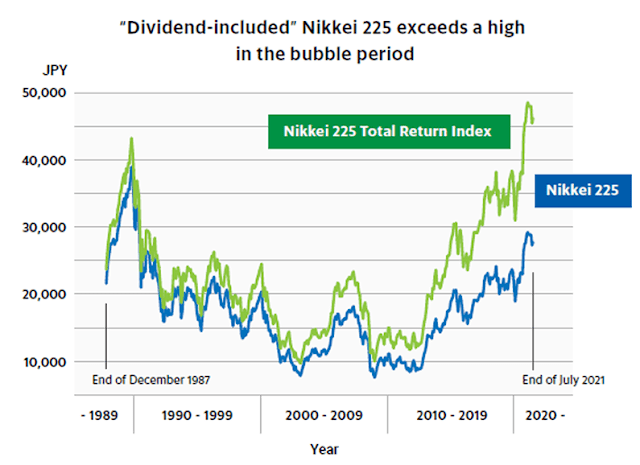

A fine febbraio il Nikkei, l’indice azionario giapponese, ha raggiunto i massimi toccati solo nel lontano 1989, durante l’apice della bolla che ha caratterizzato il Giappone alla fine degli anni ’80.

Andando nel particolare, durante le negoziazioni di giovedì 22 febbraio, l’indice delle principali aziende giapponesi ha superato il suo massimo storico intraday di 38.957 punti, chiudendo al di sopra dei 39.000 punti per la prima volta nella storia. Questo importante traguardo, con una chiusura a 39.098 punti, è stato accolto con entusiasmo da un trader che lo ha definito “il raggiungimento di una tappa psicologica tanto attesa“.

Nella seguente immagine vediamo bene il percorso compiuto dai prezzi, un percorso durato la bellezza di 35 anni:

Molto interessante anche il seguente grafico dove troviamo indicati alcuni eventi che hanno caratterizzato il movimento, che possiamo definire a “U”, delle azioni giapponesi compreso il momento in cui ha investito Warren Buffett:

Nel 1989 la narrativa predominante era che il Giappone stava crescendo rapidamente e non si intravvedeva la fine per l’industria e l’innovazione giapponese.

Inoltre si sentiva spesso dire che il Giappone avrebbe presto superato gli Stati Uniti.

Con il senno di poi è palese che le cose non sono andate in quel senso ma nell’esatto opposto e l’andamento dei grafici qui sopra lo dimostrano.

E’ proprio quanto accaduto in terra nipponica che mi ha portato a riflettere sui paralleli con quello che è successo al nostro FTSE MIB nell’ultimo quarto di secolo.

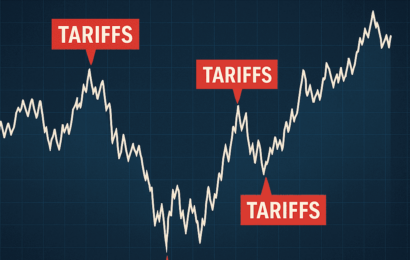

Per iniziare, qualche giorno fa, Class CNBC postava su X.com un grafico di più lungo periodo dell’indice italiano:

Prima di tutto faccio un po’ il pignolazzo avvisandoti di non guardare quella data all’inizio del grafico, 19/02/2021 (?!?!), chiaramente errata, visto che in realtà da riportare era il febbraio 2008 quando l’indice azionario italiano si attestava intorno ai 33.000 punti,

Ma quello che mi interessava particolarmente era estendere ulteriormente l’orizzonte temporale di quel grafico, partendo dalla fine degli anni ’90.

Il quadro che ne risulta, come era prevedibile, è profondamente negativo per le azioni italiane.

IL PARALLELO ITALIANO

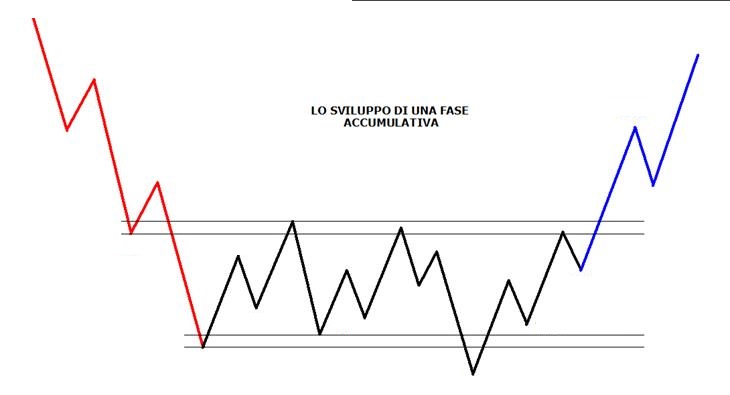

Il grafico storico del FTSE MIB, a partire dalla fine degli anni ’90, evidenzia in modo inequivocabile quanta strada vi sia ancora da fare per raggiungere i massimi registrati nel 2000 (intorno ai 50.000 punti).

Nota come il FTSE MIB sia rimasto in una congestione dei prezzi nel range tra i 12.000 punti e i 24.000, per un lungo periodo di tempo.

Vari fattori hanno contribuito a schiantare (nel vero senso della parola) il principale indice azionario italiano tenendolo inchiodato per oltre un decennio:

- Crisi Lehman Brother nel 2008;

- Inizio dell’austerità nel 2012;

- Crisi delle banche italiane nel 2016;

- Covid nel 2020.

Quella congestione dei prezzi si può considerare come un’enorme fase di accumulo, concetto che magari non risulta del tutto nuovo per chi bazzica nell’analisi tecnica, in cui molte azioni sono passate di mano tra chi ormai si era stancato del belpaese e quelli che invece credevano nella rinascita.

Come scrivevo nella newsletter del lontano luglio 2021, quando il FTSE MIB era ancora confinato nell’intervallo tra 15.000 e 24.000 punti, il target era chiaramente fissato intorno ai 34.000 punti:

“Collegando i massimi raggiunti prima dello scoppio della bolla di internet del 2000 e i massimi raggiunti prima dello scoppio della crisi subprime nel 2007 ne risulta una linea discendente che passa in questo momento poco sopra i 34.000 punti.”

Qualche similitudine la possiamo quindi trovare con quanto successo all’indice giapponese nel decennio tra il 2005 e il 2015.

Inoltre, guardando all’attualità, una semplice trendline che connette i massimi del 2000 e del 2007 dovrebbe suscitare cautela, poiché ci stiamo avvicinando a un punto in cui i prezzi potrebbero reagire negativamente.

Non fraintendermi, non sto suggerendo un ritorno ai livelli di 20.000 punti ma, dopo un periodo di crescita da parte del nostro indice azionario, è plausibile attendersi una sana correzione.

Tuttavia, sono convinto che in un futuro prossimo quella trendline discendente verrà superata anche se non possiamo sapere esattamente quando ciò avverrà, a meno che non si disponga di una sfera di cristallo.

LE AZIONI NEL LUNGO PERIODO SALGONO SEMPRE

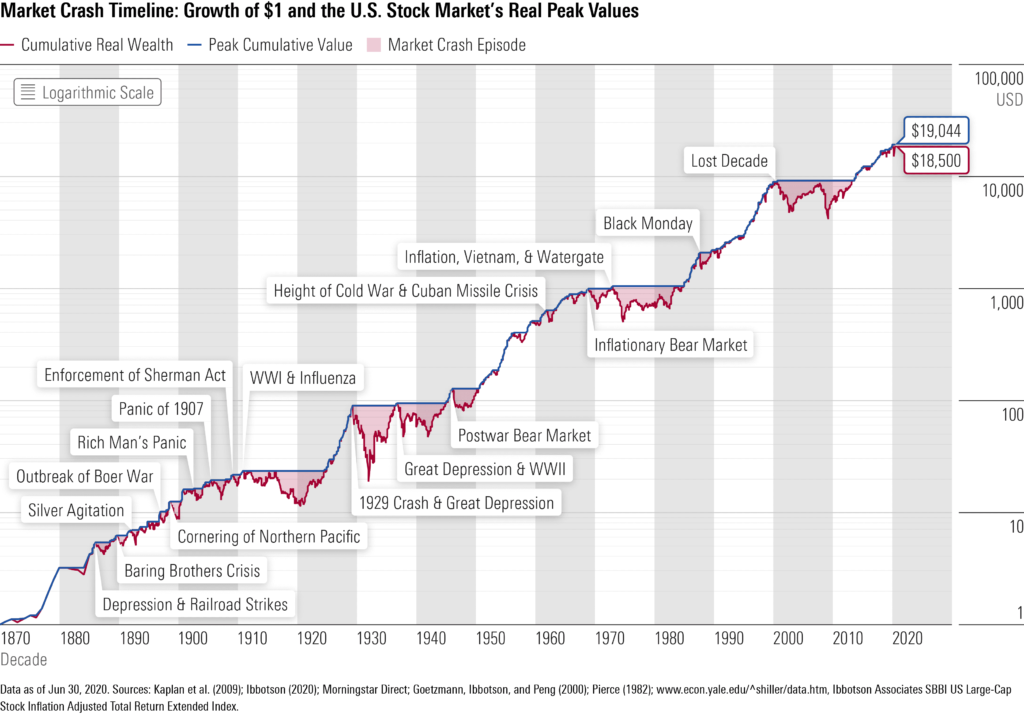

E arriviamo ora al punto chiave poiché siamo abituati a sentirci ripetere che “le azioni nel lungo periodo salgono sempre“.

Di certo è così per il mercato azionario statunitense dove possiamo analizzare la serie storica di dati più lunga:

Alcuni ti direbbero che per ogni dollaro investito nel 1870 adesso ne avresti 19.000.

Peccato solo per un piccolo particolare: che se avessi investito veramente nel 1870, adesso quella fortuna se la starebbero godendo i tuoi pronipoti. 😁

Nonostante questo, guardando attentamente nel grafico qui sopra, possiamo notare dei lunghi periodi (da dieci ai venti anni) in cui l’indice statunitense è rimasto ben sotto ai precedenti massimi.

Prova solo a immaginare di investire nel momento sbagliato e trovarti con il capitale dimezzato per un decennio, psicologicamente non so quanto sia sostenibile.

Per farti un esempio, Ben Graham, padre del value investing e maestro di Warren Buffett, gestiva un fondo di investimento proprio durante la bolla statunitense del 1929 e, nel periodo dal 1929 al 1932, il fondo di Graham perse il 70%.

Sì, fece comunque meglio dell’indice Dow, che perse l’80%, ma non sorprende che questo abbia lasciato delle conseguenze indelebili su Graham che lo portarono a scrivere pochi anni dopo il libro Security Analysis, recentemente tradotto anche in italiano.

Inoltre tieni presente che si sta parlando di un addetto ai lavori che aveva anni di esperienza con le azioni e il loro comportamento.

Come disse a riguardo anche Charlie Munger:

“Ben Graham had a lot to learn as an investor.

His ideas of how to value companies were all shaped by how the Great Crash and the Depression almost destroyed him, and he was always a little afraid of what the market could do.

It left him with an aftermath of fear for the rest of his life, and all his methods were designed to keep that at bay.”

Traduzione: “Ben Graham aveva molto da imparare come investitore. Le sue idee su come valutare le aziende sono state tutte plasmate da come il Great Crash e la depressione (degli anni ’30) lo hanno quasi distrutto, e ha sempre avuto un certo timore di ciò che il mercato potesse fare. Questo gli ha lasciato un seguito di paura per il resto della sua vita, e tutti i suoi metodi sono stati progettati per tenerla a bada.”

Possiamo quindi dire che se qualcuno avesse investito nel 1989, all’apice della bolla giapponese, o nel 2000 all’apice della bolla italiana, e tu adesso gli suggerissi di “investire in azioni perchè nel lungo periodo tendono sempre ad aumentare“, quel qualcuno farebbe bene a mandarti affanculo a quel paese. 😉

IL POTERE DEI DIVIDENDI

Finora abbiamo esaminato i risultati degli indici senza considerare i dividendi quando, invece, è proprio durante periodi di prezzi bassi che ci rendiamo conto della loro importanza nel risultato finale.

Se considerassimo i dividendi magari scopriremmo che il Nikkei avrebbe superato i massimi precedenti già nel 2021:

E la stessa cosa dicasi per il nostro bistrattato FTSE MIB che in versione total return avrebbe già superato i massimi del 2007 come evidenziato dal Sole 24 ore:

Quando i prezzi raggiungono un plateau simile a un elettroencefalogramma piatto e la speculazione al ribasso si è esaurita, l’unica fonte di rendimento per gli investitori è rappresentata dai dividendi.

E dopo tutte le vicissitudini passate dal paese che si trova in situazioni di difficoltà, solo le aziende finanziariamente più solide possono erogare dividendi ai propri azionisti in maniera continuativa.

Lo so che il dibattito sui dividendi è sempre acceso nel mondo della finanza, ma come in molti altri campi, spesso ci si schiera come tifosi.

Tuttavia, mentre allo stadio può essere accettabile tifare per una squadra e sostenere anche un rigore inesistente a suo favore, in altri contesti non è sempre vantaggioso schierarsi completamente da una parte.

Essere flessibili e avere la mente aperta sulla possibilità che certe cose possano funzionare in determinate situazioni e in altre no, può essere un vantaggio.

Recentemente è emersa una polemica sul ruolo dei dividendi negli investimenti.

Questa polemica proviene principalmente dagli Stati Uniti, che hanno vissuto un mercato rialzista per 15 anni. Anche senza dividendi, l’apprezzamento del capitale ha generato ottimi rendimenti, portando molti a pensare che i dividendi non siano importanti.

Tuttavia, i dividendi diventano rilevanti quando ci si trova in una situazione opposta a quella degli Stati Uniti degli ultimi dieci anni.

Insomma i dividendi non contano finché a un certo punto contano eccome.

Considerando che in finanza la pazienza paga, i dividendi rappresentano un valido aiuto nell’attesa.

Almeno così si ottiene una (anche se modesta) gratificazione per restare investiti nel mercato anche quando i prezzi rimangono piatti per lungo tempo.

In altre parole, è meglio non fare affidamento esclusivamente sull’apprezzamento del capitale, ma anche concentrarsi sul potenziale di reddito rappresentato dai dividendi.

CONCLUSIONI

Hai visto che il mercato azionario italiano ha seguito quanto successo a quello giapponese con circa un decennio di ritardo.

In situazioni del genere, credo che si sviluppi una sorta di timore psicologico collettivo nei confronti degli investimenti azionari, soprattutto da parte di coloro che hanno subito pesanti perdite a causa di investimenti effettuati nel momento sbagliato.

Tuttavia, dall’altro punto di vista, questo crea anche enormi opportunità per chi è in grado di sfruttare i momenti di prezzi bassi per accumulare azioni di società solide che hanno dimostrato resilienza anche nei momenti più difficili.

Preciso che sto parlando di accumulare azioni ma la stessa cosa vale per chi non vuole acquistare azioni singole e fare stock picking ma più semplicemente preferisce accumulare un ETF esposto alle azioni di un determinato paese.

Per fare un esempio l’investimento di Buffett in un paniere di società giapponesi solo ora sta facendo notizia, poiché solo ora si stanno notando i rendimenti che sta generando, anche se in realtà è un investimento iniziato ormai 4 anni fa.

Fra 10 anni quindi potremmo congratularci con noi stessi per l’investimento effettuato in questi ultimi anni nel mercato italiano.

Infine alcune lezioni che possiamo trarre da questi eventi le possiamo elencare così:

- non farsi prendere dalla FOMO quando le quotazioni continuano a salire;

- in questi casi nel mantenere la propria pianificazione finanziaria aiuta, psicologicamente, di più un piano di accumulo rispetto a investire una somma in un’unica soluzione ed essere sfortunati con il timing;

- i dividendi hanno la loro importanza nell’attesa che la situazione e il sentiment di mercato migliori.

La storia del principale indice azionario italiano è spesso trascurata, forse perché non è esattamente una storia positiva da raccontare.

Si tratta comunque di una storia con cui dobbiamo confrontarci per comprendere meglio da quali premesse partiamo e quali livelli potremo raggiungere.

Il presente contenuto è ai soli fini didattici e di discussione, fai le tue ricerche prima di investire (do your own research before invest).

________________________________________________________________________

Se ti piacciono i miei contenuti e vuoi restare aggiornato, iscriviti alla mia newsletter mensile! E per contenuti extra e interazioni veloci, seguimi su X.com: @davyderosa