Cerchi azioni ad alto dividendo e forte potenzialità di crescita?

Oggi parliamo del non plus ultra che cerca ogni dividend investor: azioni ad alto dividendo e forte potenzialità di crescita.

Un sogno che però è difficile tramutare in realtà, magari fosse facile trovare una società con un dividend/yield del 10% e che stia aumentando fatturato e utili a doppia cifra costantemente anno dopo anno.

Invece le due situazioni in cui ti puoi trovare nella maggioranza dei casi sono:

- azioni che hanno un dividend/yield alto ma che difficilmente crescono, addirittura potrebbero essere nella fase finale del loro ciclo di vita;

- azioni che hanno un basso dividend/yield e che crescono molto.

Analizziamole entrambe un po’ più nel dettaglio.

AZIONI CON ALTO DIVIDEND/YIELD E BASSA CRESCITA

La prima situazione è quella forse più rischiosa, dove una società sta cercando di rilanciare la propria crescita, magari attraverso acquisizioni o altri investimenti.

Si tratta di una situazione in cui è più facile incappare in errori visto che il management dell’azienda può perdere il focus sull’attività principale per cercare alternative su cui puntare.

Un esempio recente può essere quello di Walgreens Boots Alliance, il gruppo statunitense che opera principalmente con numerose farmacie sia negli Stati Uniti che nel Regno Unito.

Nonostante i ricavi siano aumentati nel corso degli anni, gli utili non hanno avuto lo stesso trend. Acquisizioni costose, investimenti di dubbia efficacia insieme a diversi piani per tagliare i costi, sempre annunciati, ma che non hanno visto realizzazione nei numeri, hanno lasciato l’azienda in difficoltà.

Siccome non si vive di soli ricavi una delle prime azioni intraprese dal nuovo amministratore delegato è stata quella di tagliare della metà il dividendo.

Quello di Walgreens è il classico esempio del primo tipo di società, con un alto dividend yield (prima della sua riduzione Walgreens aveva un dividend yield superiore all’8%), ma con difficoltà di crescita.

Il rischio principale è quello in cui, prima o poi, il dividendo venga ridotto con il fine di recuperare liquidità e avere più spazio nel rilancio dell’attività.

Tra tutte le situazioni non vuoi trovarti in questa soprattutto se ti stai costruendo un portafoglio con l’obiettivo di avere una rendita periodica.

Il problema è che quando cerchi azioni ad alto dividendo e forte potenzialità di crescita spesso ti imbatterai in questo tipo di aziende che hanno un alto dividendo ma NON un forte potenzialità di crescita.

E ora passiamo al secondo punto.

AZIONI CON BASSO DIVIDEND/YIELD E ALTA CRESCITA

Sebbene questa situazione sia la migliore delle due dove infatti hai minori possibilità di perdere soldi visto che, anche se dovessi entrare con un P/E più elevato del dovuto puoi comunque ottenere dei buoni guadagni se hai valutato correttamente quanto può durare la crescita elevata dell’azienda.

Un paio di esempi che possono trovare sono Meta e Alphabet, due tra le big tech una volte denominate FAANG e adesso invece Magnificent 7, hanno iniziato a pagare un dividendo recentemente, per la precisione entrambe nel 2023.

Non è però quello che stavi cercando, tu vuoi trovare azioni con un alto dividend yield di partenza e che abbiano anche una forte possibilità di crescere.

Io ci ho pensato a lungo e, secondo me, un modo c’è se vuoi trovare azioni ad alto dividendo e forte potenzialità di crescita e te lo spiego nel prossimo paragrafo.

IL MIGLIOR MODO PER TROVARE AZIONI AD ALTO DIVIDENDO E FORTE POTENZIALITA’ DI CRESCITA

Innanzitutto bisogna cercare in settori che sono stati dimenticati dal mercato per lungo tempo in cui, per esempio, ci sono state forti situazioni di crisi durate per anni.

In questi casi è molto facile che la speculazione se ne sia andata da tempo, gli investitori abbiano perso fiducia su quel tipo di aziende e le (poche) aziende rimaste siano quelle più forti visto che sono resistite ai tempi difficili.

Non è tutto però, a complemento del punto precedente sarà necessario avere un “catalyst“, un qualsiasi evento che si sta delineando e che provocherà un drastico cambiamento nella tendenza attuale dei fondamentali delle aziende.

Ciò che cerchiamo quindi sono questi due elementi:

- prezzi di partenza bassi e, di conseguenza, un dividend yield alto;

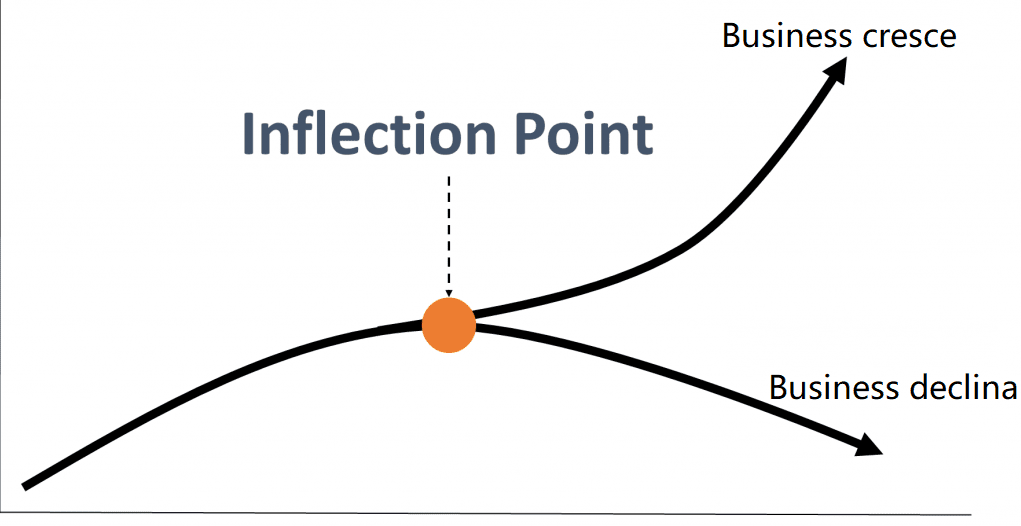

- essere a ridosso di un inflection point grazie a un catalyst che si sta materializzando.

Questa immagine rappresenta bene come può essere un punto di flesso:

UN ESEMPIO

Un esempio recente può essere quello delle banche italiane.

Gli istituti finanziari del nostro paese arrivavano da molti anni di difficoltà dovuti a shock macroeconomici come la crisi Lehman Brothers nel 2008 e la successiva crisi dell’eurozona nel 2012.

Il tutto è culminato con la crisi bancaria italiana del 2015-16 in cui, da Banca Etruria per finire con il Monte dei Paschi di Siena, molte banche dovettero essere incorporate o messe sotto tutela del governo.

Altre invece si salvarono effettuando grosse ricapitalizzazioni a spese degli azionisti (vedi Unicredit).

In questo articolo non mi interessa indagare nel dettaglio le cause di queste difficoltà ma è interessante notare che questi eventi portarono un intero settore a essere guardato con diffidenza dal mercato e a non essere più considerato per lungo tempo.

E’ proprio questa la situazione che stavi cercando.

Manca solo quell’evento che stimoli una nuova fase di crescita e che arriverà dal 2022 grazie al rialzo dei tassi di interesse da parte della BCE.

Alto dividendo di partenza con ricavi e utili in crescita grazie ai tassi.

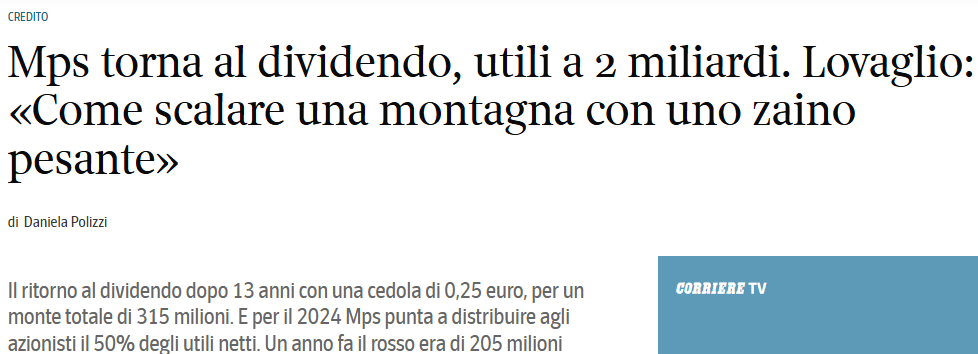

Per capire quanto è stato potente il volano dato dalla banca centrale basta pensare anche solo alla claudicante Monte dei Paschi che, come ho scritto su X.com, nel 2024 è riuscita a pagare anche il dividendo:

Il governo poi si è affrettato a vendere quote della banca per incassare più possibile grazie a prezzi che sono saliti molto. Alla fine anche i governi non riescono a resistere al fare market timing.

Quando cerchi azioni ad alto dividendo e forte potenzialità di crescita devi fare attenzione ed evitare di investire in azioni di società in difficoltà come lo era il Monte dei Paschi di Siena e invece cercare quelle società che, nonostante tutto, continuavano a produrre utili come, per esempio, stava facendo Intesa San Paolo.

Nel 2019 per farti capire ancora meglio Intesa Sanpaolo aveva un dividend/yield del 10% come si legge in questo articolo del Sole 24 Ore:

“Per il primo gruppo bancario italiano si tratta del miglior risultato dal 2007, un dato che consente di distribuire ai propri azionisti 3,4 miliardi di dividendi cash, pari a un dividend yield del 10% […].”

Quando poi la tempesta sui mercati finanziari sarà passata e il sole tornerà all’orizzonte anche la stampa ne prenderà atto e sarà tutto un fiorire di articoli da elogio:

Intesa seconda in Ue per capitalizzazione, sorpassa Bnp Paribas

Guarda anche quanto è cresciuto l’indice FTSE Italia Banche dal 2022 al 2024 nel seguente grafico:

Da quando le banche centrali hanno iniziato ad aumentare i tassi c’era tutto il tempo per investire in azioni di questo settore.

QUALE SARA’ IL PROSSIMO?

La parte più difficile di questo processo è trovare il prossimo settore a esplodere.

Un papabile potrebbe essere quello legato al prezzo dell’oro.

Chi mi segue sa che un po’ di oro lo metterei sempre in portafoglio soprattutto pensando alle tensioni geopolitiche dei prossimi decenni che frammenteranno la globalizzazione in più aree di economiche e di influenza.

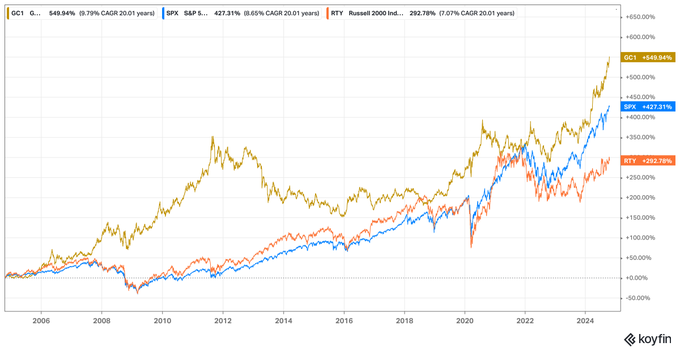

L’oro nel 2024 è stato uno dei migliori asset in circolazione visto che ha ottenuto quasi un 35% di rendimento.

Se allarghiamo l’orizzonte temporale vediamo come l’oro ha performato molto bene anche nei confronti dell’indice americano SP500.

Non si può dire altrettanto delle azioni che dall’aumento del prezzo dell’oro dovrebbero trarre vantaggio come il settore minerario che, relativamente all’SP500 rimane ai minimi storici.

Anche nei prezzi delle azioni qualcosa sembra muoversi perchè se andiamo a vedere l’ETF VanEck Gold Miners UCITS, che segue l’andamento dei maggiori produttori di oro del mondo, possiamo notare che solo nel 2024 ha ottenuto un rendimento del 17%.

Falso segnale o l’inizio di qualcosa di più?

Ovviamente è presto per dirlo, quello che mi interessa è farti capire come trovare e dove si potrebbero nascondere le prossime azioni con dividendi alti e margini di crescita elevati.

Un altro settore del tutto ignorato in questo ultimo periodo è stato quello industriale, azioni come Datalogic, Interpump o Carel Industries continuano a produrre utili e saranno da tenere nella watchlist in modo da essere pronti se qualcosa dovesse cambiare.

Ovviamente non si tratta di consigli finanziari, questi settori in mancanza di un catalyst appropriato potrebbero rimanere trascurati per ancora molto tempo pertanto fai le tue opportune valutazioni prima di investire.

CONCLUSIONI

Come spesso senti dire, in finanza non ci sono pasti gratis: non si può avere tutto senza accettare compromessi.

Cercare un investimento che combini massima sicurezza e rendimenti eccezionali è quasi come desiderare un’obbligazione con rating AAA, quindi teoricamente molto sicura, che offra un rendimento del 10% in un contesto di bassa inflazione.

Rendimenti di questo tipo erano forse raggiungibili negli anni ’80 e ’90, quando però anche l’inflazione viaggiava a livelli decisamente più alti rispetto a quelli che abbiamo conosciuto negli ultimi dieci anni.

In questo articolo hai visto che le azioni con alti dividendi e forte potenziale di crescita esistono davvero. Tuttavia, trovarle non è semplice, perché il contesto ideale in cui gli elementi descritti si combinano è raro e si presenta solo in circostanze particolari.

Infine richiede un enorme pazienza, elemento che ai giorni d’oggi non è molto presente nelle persone.

Cosa ne pensi di questo approccio? Lasciami un commento per condividere la tua opinione o per discutere eventuali difficoltà nell’applicarlo.

Il presente contenuto è ai soli fini didattici e di discussione, fai le tue ricerche prima di investire (do your own research before invest).

________________________________________________________________________

Se ti piacciono i miei contenuti e vuoi restare aggiornato, iscriviti alla mia newsletter mensile! E per contenuti extra e interazioni veloci, seguimi su X.com: @davyderosa