Winter is coming? No, bear market is coming!

Non voglio fare il guastafeste nè colui che porta sfortuna rovinando il party a chi sogna i mercati finanziari come una festa infinita e in continua ascesa. Semplicemente con questo articolo voglio fare un riassunto degli avvertimenti che in questi ultimi tempi stanno arrivando sia dai dati dell’economia reale sia dai consigli di numerosi investitori. Ma iniziamo innanzitutto dal definire cosa effettivamente è un bear market (o mercato orso cioè con tendenza ribassista). E’ opinione comune infatti che ci si trovi in un mercato ribassista dopo che il prezzo delle azioni è diminuito di almeno il 20%. Non si tratta di una legge ferrea ma soltanto di una definizione a cui si rifanno gli addetti ai lavori e i media che si occupano di notizie finanziarie.

Non voglio fare il guastafeste nè colui che porta sfortuna rovinando il party a chi sogna i mercati finanziari come una festa infinita e in continua ascesa. Semplicemente con questo articolo voglio fare un riassunto degli avvertimenti che in questi ultimi tempi stanno arrivando sia dai dati dell’economia reale sia dai consigli di numerosi investitori. Ma iniziamo innanzitutto dal definire cosa effettivamente è un bear market (o mercato orso cioè con tendenza ribassista). E’ opinione comune infatti che ci si trovi in un mercato ribassista dopo che il prezzo delle azioni è diminuito di almeno il 20%. Non si tratta di una legge ferrea ma soltanto di una definizione a cui si rifanno gli addetti ai lavori e i media che si occupano di notizie finanziarie.

Iniziamo quindi con i segnali che ci dovrebbero mettere in allerta per l’avvicinarsi del prossimo bear market.

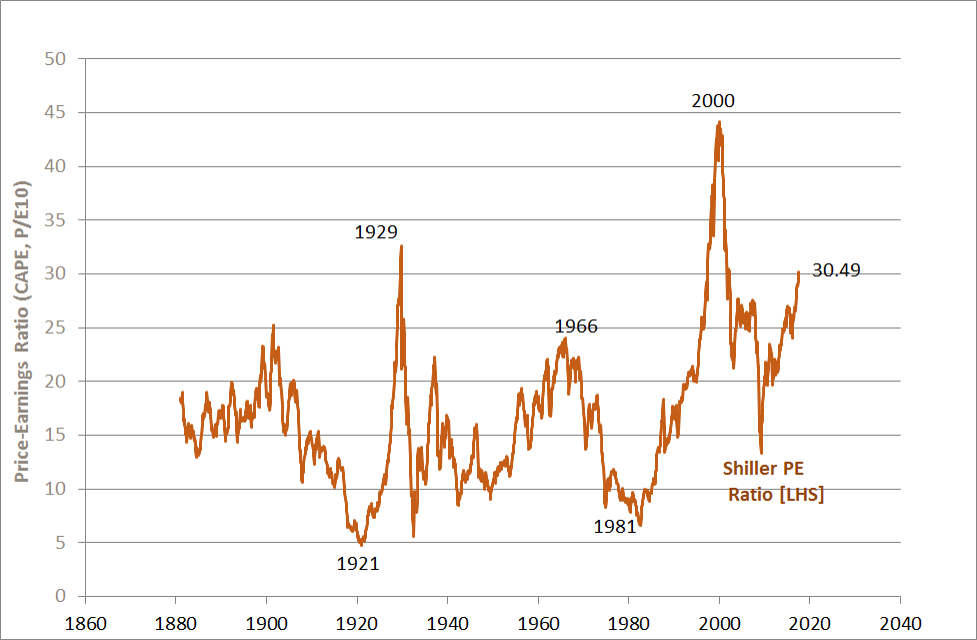

SHILLER PE (CAPE) RATIO

Credo che in molti sappiano cos’è lo Shiller Cape ratio. Si tratta di un indicatore ideato dall’economista Robert Shiller che viene principalmente utilizzato sull’indice statunitense S&P500. Esso misura la “temperatura” al mercato segnalando se siamo di fronte a prezzi sopravvalutati, sottovalutati o giusti rispetto allo storico. La media delle valutazioni nel passato si è attestata intorno a un valore di 16. Attualmente invece noi ci troviamo a un valore intorno al 30:

Siamo quindi su livelli alti e ci stiamo avvicinando a passi da gigante al livello del 1929. Attenzione però che lo Shiller PE ratio non è da prendere come indicatore da utilizzare per fare timing sui mercati. Non è detto infatti che i mercati debbano crollare domani. Anzi l’indicatore potrebbe salire ancora per molto tempo ancora. Dobbiamo però fare attenzione capendo che ci troviamo in una situazione dove i rendimenti che ci aspettano in futuro non saranno molto alti.

Lo stesso Robert Shiller ci mette in guardia sul futuro dei mercati finanziari in questo articolo dello scorso settembre.

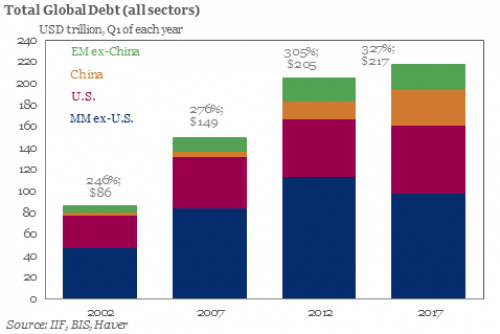

DEBITO GLOBALE E LA MINACCIA CHE ARRIVA DALLA CINA

Il debito globale è in continua crescita rispetto al PIL del mondo. Ormai abbiamo raggiunto un livello oltre il 300% per un valore assoluto di circa 217 trilioni di dollari e la tendenza non sembra volersi fermare. Alla faccia del deleveraging.

A far la parte del leone nelle emissioni di debito continua a essere la Cina. E questo mi fa tornare in mente gli avvertimenti di Michael Pettis economista che lavora alla Peking University’s Guanghua School of Management Cina. Nei suoi ultimi articoli infatti Pettis descrive una situazione cinese non molto rosea. Negli ultimi anni per tenere il ritmo di crescita superiore al 6% i cinesi hanno fatto ricorso a un ammontare di debito sempre crescente. Debito che è stato spesso usato/sprecato in investimenti che non risulteranno proficui. Pertanto quando la Cina dovrà venire a patti con la realtà il livello di crescita dovrebbe attestarsi intorno a un più normale 3% e il debito svalutato.

Questo sarà un’altro fattore di rischio sui mercati finanziari in quanto le previsioni di crescita al 6% dovranno essere ridimensionate. E di norma le precedenti previsioni vengono corrette dal mercato con una bella discesa nei valori borsistici.

RISCHI DI GUERRA

Se aggiungiamo situazioni di incertezza cronica come un Medio Oriente che si trova in una instabilità costante con focolai di guerra qui e là (vedi Yemen e Siria). Il frazionamento della Libia che è sempre in bilico. La Corea del Nord che continua a punzecchiare gli Stati Uniti e viceversa.

Insomma situazioni che potrebbero tranquillamente risolversi con un nulla di fatto oppure anche in qualcosa di più. E in quest’ultimo caso le conseguenze si riverserebbero anche nella produzione di petrolio e gas facendo aumentare i prezzi di tutte le materie prime cosa non proprio positiva per un economia reale che, nonostante riprese strillate qui e là, arranca quasi dappertutto.

BOLLE DOVUNQUE

L’enorme liquidità fornita dalle banche centrali di tutto il mondo (FED, BCE, BOE e BOJ) è finita nei mercati finanziari e grazie a questa abbiamo molte bolle che stanno continuando a gonfiarsi. Le principali che quando scoppieranno faranno parecchi danni sono quella dei titoli ad alto rischio di aziende europee e quella delle criptovalute.

L’enorme liquidità fornita dalle banche centrali di tutto il mondo (FED, BCE, BOE e BOJ) è finita nei mercati finanziari e grazie a questa abbiamo molte bolle che stanno continuando a gonfiarsi. Le principali che quando scoppieranno faranno parecchi danni sono quella dei titoli ad alto rischio di aziende europee e quella delle criptovalute.

Per quanto riguarda il titoli europei ad alto rischio ormai abbiamo raggiunto tassi talmente bassi da aver raggiunto quelli di un titolo di stato degli Stati Uniti. Come possiamo pensare che un titolo rischioso per definizione sia messo a confronto con la sicurezza di un titolo di stato USA? Il tempo farà aprire gli occhi a chi pensa di equipararli…

La bolla delle criptovalute invece non ha bisogno di molte parole. I Bitcoin in meno di un anno sono passati da valere 1000 dollari a valere quasi 20.000 dollari. E se allunghiamo l’orizzonte temporale il rendimento di chi ha avuto il coraggio di puntare su questi strumenti è stellare. Tanto di cappello a chi ci è riuscito!

Ma faccio fatica a pensare a un valore intrinseco di queste cryptocurrencies. Questa bolla scoppierà, non si sa quando ma alla fine farà la fine di molte altre nel passato e quando succederà farà “male” al portafogli di molti.

COSA FARE?

In questo momento la cosa migliore da fare l’ha sintetizzata molto bene Howard Marks nel suo memo di fine luglio. Investire sì ma con cautela come da suoi avvertimenti. Non è il momento di avere una strategia aggressiva di investimento bensì è molto meglio adottare una strategia difensiva e alzare ulteriormente i criteri di selezione degli eventuali investimenti.

Vediamo quini alcuni consigli che possono essere utili per chi gestisce in modo attento il proprio portafoglio:

- tagliare gli attuali investimenti perdenti. Se non si sono rivelati redditizi in un ambiente favorevole è molto difficile che lo possano essere quando i mercati finanziari si gireranno in negativo;

- chiediti se ti senti sicuro dei titoli che hai in portafoglio. Nel momento in cui vi sarà la prossima crisi le tue convinzioni saranno messe a dura prova;

- spegni la tv e non guardare in continuazione i commenti sulla giornata di borsa. Preserva il tuo capitale mentale rimanendo lontano dalle distrazioni;

- i rendimenti nei mercati finanziari nel prossimo futuro saranno bassi quindi datti degli obiettivi raggiungibili. Non cercare rendimenti superiori cercando investimenti alternativi che in questo momento portano con sè alti rischi (tra cui la perdita permanente del capitale);

Massima attenzione quindi ricordando però che il timing nei mercati finanziari è molto difficile da realizzare anche per gli investitori più navigati. E fare previsioni lascia sempre il tempo che trova visto che per la maggior parte è tempo perso.

Quindi bear market is coming ma come diceva Peter Lynch:

“Far more money has been lost by investors preparing for corrections, or trying to anticipate corrections, than has been lost in corrections themselves.”