5 consigli di Warren Buffett per diventare un investitore di successo

Warren Buffett lo considero il miglior investitore di tutti i tempi, un po’ come Cristiano Ronaldo in ambito calcistico è considerato come il miglior giocatore di tutti i tempi.

Warren Buffett lo considero il miglior investitore di tutti i tempi, un po’ come Cristiano Ronaldo in ambito calcistico è considerato come il miglior giocatore di tutti i tempi.

Ascoltare i consigli di Warren Buffett quindi è un dovere per qualsiasi investitore che vuole investire in azioni.

Ma perchè Warren Buffett dovrebbe essere considerato il migliore nel suo campo?

Il motivo è semplice: i risultati sono lì a dimostrarlo e ogni anno la prima pagina delle lettere agli azionisti di Warren Buffett ci ricordano come, per decenni, sia riuscito a raggiungere un rendimento annuale medio del 20%.

L’interesse composto ha fatto il suo lavoro e lo ha portato a essere uno degli uomini più ricchi del mondo, il patrimonio di Warren Buffett infatti è stimato essere pari a circa 80 miliardi di dollari.

Ma qual’è l’attività che ti deve piacere di più per diventare un investitore di successo? Direi senza ombra di dubbio che è indispensabile che ti piaccia la lettura.

Alla domanda su come diventare più intelligenti Warren Buffett rispose così:

“Read 500 pages like this every day. That’s how knowledge works. It builds up, like compound interest. All of you can do it, but I guarantee not many of you will do it.”

Leggi 500 pagine come questa (riferendosi a un annual report di un’azienda) ogni giorno. Questo è come la conoscenza funziona, essa si accumula come l’interesse composto. Tutti lo possono fare, ma ti garantisco che molti di voi non lo faranno.

Investire su sé stessi quindi è la parola d’ordine.

In un’altra intervista sempre Buffett diceva a proposito della sua giornata tipo:

“I read and think so I do more reading and thinking, and make less impulse decisions than most people in business. I do it because I like this kind of life.”

Le sue attività principali sono leggere e pensare così non corre il rischio di prendere decisioni impulsive rispetto alla maggior parte delle persone. Riesce a continuare così perchè gli piace questo tipo di vita.

Non conta il leggere così solo per fare numero, deve essere una lettura approfondita che richiede di addentrarsi nelle idee e nei concetti spiegati, il pensare e ragionare su quello che hai letto.

A questo proposito una delle citazioni di Charlie Munger, socio di Warren Buffett, diceva:

“We read a lot. I don’t know anyone who’s wise who doesn’t read a lot. But that’s not enough: You have to have a temperament to grab ideas and do sensible things. Most people don’t grab the right ideas or don’t know what to do with them.”

Leggere non è abbastanza perchè devi avere anche il temperamento di carpire le idee giuste e approfittarne. Invece la maggior parte delle persone non approfittano delle idee che incontrano sulla loro strada oppure non sanno cosa farne.

Tra i consigli di Warren Buffett per investire con successo leggere è una condizione necessaria anche se non sufficiente.

Cos’altro è necessario?

Qui di seguito ho selezionato cinque dei suoi consigli che completano quanto scritto in precedenza:

1- “I’ve seen more people fail because of liquor and leverage – leverage being borrowed money. You really don’t need leverage in this world much. If you’re smart, you’re going to make a lot of money without borrowing.”

Mai usare la leva finanziaria. So che ormai con i broker puoi andare acquistare le azioni a leva molto facilmente ma, come dice Buffett, quelli sono soldi presi a prestito.

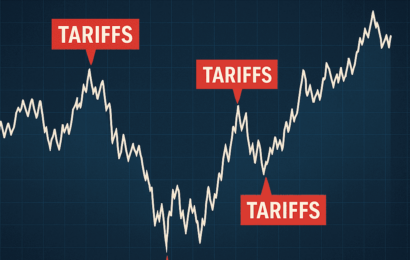

La leva amplifica i risultati sia in senso positivo che in senso negativo e nei mercati finanziari non puoi prevedere quando arriverà una crisi.

Se non usi la leva, anche se il valore delle azioni che possiedi si riduce per un periodo di tempo, hai la possibilità di resistere e superare il momento più difficile nell’attesa che torni il sereno.

Se una crisi finanziaria ti coglie impreparato quando stai usando la leva sei in balìa del tuo broker che può chiederti di chiudere il margine costringendoti, di fatto, a vendere le azioni che hai in portafoglio, di solito, nel peggior momento possibile delle quotazioni.

2- “Never invest in a business you cannot understand.”

Prima di investire in azioni sii sicuro di aver capito come funziona l’attività della società che stai comprando.

E’ profittevole? In quale modo riesce a fare soldi? Il suo business ha la capacità di resistere a una crisi finanziaria? Che possibilità di crescita ci sono?

Sempre Buffett sulla questione:

“What counts for most people in investing is not how much they know, but rather how realistically they define what they don’t know.”

Il rischio deriva maggiormente dal non sapere quello che stai facendo, cerca quindi di rimanere sempre all’interno della tua sfera di competenza intesa come quelle conoscenze con cui hai maggiore dimestichezza.

Acquistare azioni di società che svolgono attività che non comprendi appieno e che sono esterne alle tue competenze, al netto di colpi di fortuna, che nei mercati possono sempre capitare, di norma si traduce in risultati negativi.

3- “Opportunities come infrequently. When it rains gold, put out the bucket, not the thimble.”

Le vere opportunità di investimento non sono così frequenti ma quando arrivano ne devi approfittare.

Se le azioni di una buona società quotano a sconto non devi risparmiarti dall’acquistarne una buona quota del tuo portafoglio.

Anche Charlie Munger a questo proposito dichiarava:

“Our experience in shifting from savings and loan operation to ownership of Freddie Mac shares tends to confirm a long-held notion that being prepared, on a few occasions in a lifetime, to act promptly in scale, in doing some simple and logical things, will often dramatically improve the financial results of that lifetime. A few major opportunities clearly recognisable as such, will usually come to one who continuously searches and waits, with a curious mind, loving diagnosis involving multiple variables. An then all that is required is a willingness to bet heavily when the odds are extremely favourable, using resources available as a result of prudence and patience in the past”.

Scommettere pesantemente quando le probabilità sono estremamente favorevoli usando le risorse disponibili che risultano dalla prudenza e dalla pazienza tenute in precedenza.

4- “The most important quality for an investor is temperament, not intellect. You need a temperament that neither derives great pleasure from being with the crowd or against the crowd.”

Per essere un investitore di successo basta essere intelligenti? No, per Buffett la qualità più importante di un investitore è il temperamento.

Temperamento inteso come la capacità di pensare con la propria testa e non farsi coinvolgere dal comportamento di gruppo.

Sappiamo nel corso della storia quante bolle finanziarie sono scoppiate dopo che l’effetto gregge le aveva alimentate ben oltre qualsiasi limite immaginario.

Mai farsi trascinare.

5- “If you aren’t thinking about owning a stock for ten years, don’t even think about owning it for ten minutes.”

Se vuoi investire in azioni devi pensare di tenerle per dieci anni altrimenti fai a meno.

Ovviamente qui Buffett prende un periodo di tempo ipotetico, ognuno prende poi il periodo di riferimento che gli è più congeniale.

Ma il concetto che vuole esprimere l’oracolo di Omaha è che le azioni vanno tenute pensando al lungo termine non per fare trading in quanto, in quest’ultimo caso, cioè quello più propriamente speculativo, sei troppo soggetto alle fluttuazioni (imprevedibili) dei mercati.

Un confronto che fa Buffett è con chi vuole acquistare un’azienda agricola. Nessuno la comprerebbe pensando se piove o meno l’anno successivo, un’azienda agricola la compri se pensi che sia un buon investimento per i prossimi 10 – 20 anni.

“Nobody buys a farm based on whether they think it’s going to rain next year. They buy it because they think it’s a good investment over 10 or 20 years.”

La stessa cosa vale per le azioni ed è anche il motivo per cui mi piace investire per i dividendi, un metodo che ti costringe a eliminare il breve periodo e pensare molto più lontano nel tempo.

Concludendo credo che tu abbia notato come molti consigli di Warren Buffett siano in prevalenza di natura psicologica.

Gli insegnamenti di Buffett infatti per la maggior parte sono di natura comportamentale perchè è proprio lì che gli investitori spesso sbagliano.

Una buona preparazione nella selezione delle società migliori e l’essere pronti nell’affrontare qualsiasi situazione di mercato sono due elementi che danno un gran vantaggio rispetto agli altri e ti consentono di superare nel migliore dei modi anche i momenti più difficili.

E se non vuoi o non ti piace investire in azioni?

Puoi comunque investire in ETF, anche qui infatti uno dei consigli di Warren Buffett è:

“If you like spending six to eight hours per week working on investments, do it. If you don’t, then dollar-cost average into index funds.”

Il presente contenuto è ai soli fini didattici e di discussione, fai le tue ricerche prima di investire (do your own research before invest).

_______________________________________________________________________________

Rimaniamo in contatto e iscriviti alla newsletter! Con cadenza mensile ti offro idee e spunti presi da interviste, articoli, paper o altro.

So che il tuo tempo è prezioso perciò ti garantisco che per leggerla impiegherai NON più di 5 minuti.